大手保険会社はテック企業の買収・投資・提携を急いでいる。米保険大手トラベラーズはサイバー関連インシュアテック(保険テック)を買収したことで、新規事業の保険料収入が34%増えた。テック分野と連携することで、高度化するサイバーリスクに備えるほか、自動車分野の保険で活用している。一方、各社は生成AI(人工知能)の導入には慎重な姿勢を示しており、どの企業にも先発者優位を得るチャンスがある。

日本経済新聞社は、スタートアップ企業やそれに投資するベンチャーキャピタルなどの動向を調査・分析する米CBインサイツ(ニューヨーク)と業務提携しています。同社の発行するスタートアップ企業やテクノロジーに関するリポートを日本語に翻訳し、日経電子版に週2回掲載しています。

大手保険会社はテック企業の買収・投資・提携を急いでいる。米保険大手トラベラーズはサイバー関連インシュアテック(保険テック)を買収したことで、新規事業の保険料収入が34%増えた。テック分野と連携することで、高度化するサイバーリスクに備えるほか、自動車分野の保険で活用している。一方、各社は生成AI(人工知能)の導入には慎重な姿勢を示しており、どの企業にも先発者優位を得るチャンスがある。

日本経済新聞社は、スタートアップ企業やそれに投資するベンチャーキャピタルなどの動向を調査・分析する米CBインサイツ(ニューヨーク)と業務提携しています。同社の発行するスタートアップ企業やテクノロジーに関するリポートを日本語に翻訳し、日経電子版に週2回掲載しています。

世界の大手保険会社は補償するリスクと同様に多様なテックの買収・投資・提携を進めている。

こうした動きは保険業界全体の戦略を示している。

仏アクサや独アリアンツなどの保険大手が最も重視しているテックは「サイバーリスク」だ。保険の補償に関連するサイバー機能や、保険会社の社内のサイバーセキュリティー業務向けツールなども含んでいる。

サイバーリスクに関連する取引や提携は、保険会社に新たな機能をもたらして成長を推進する。例えば、保険大手のトラベラーズは2024年1〜3月期決算の説明会で、23年10〜12月期にサイバー関連インシュアテック(保険テック)の総代理店(MGA)、米コーバス・インシュランス(Corvus Insurance)を買収したことで、「新規事業の保険料収入が前年同期比34%増の9100万ドルと過去最高を記録した」と明らかにした。

では、損保大手はこの他にどのような分野のテックを有望視しているのか。

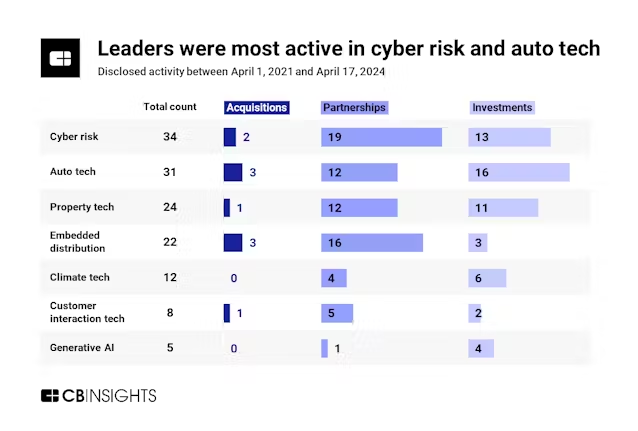

今回のリポートでは、損保リーダー15社の買収・出資・提携データを分析し、過去3年の活動から優先度の高い7つのテックをまとめた。

今回の分析では、時価総額と収入保険料に基づいて損保大手15社を選んだ。米州と欧州に拠点を置く企業のみを対象とし、保険ブローカーや再保険を主に手掛ける企業は除いた。さらに、主要事業を持たない保険プロバイダー(様々な保険を販売する大半の保険プロバイダー)、非埋め込み型の販売契約(銀行による保険の販売など)や生命保険、医療保険、不動産取引を中心とした活動も除外した。

ポイント

1.損保大手が最優先している分野は「サイバーリスク」と「オートテック」だ。経営陣も両分野に広く注目している。

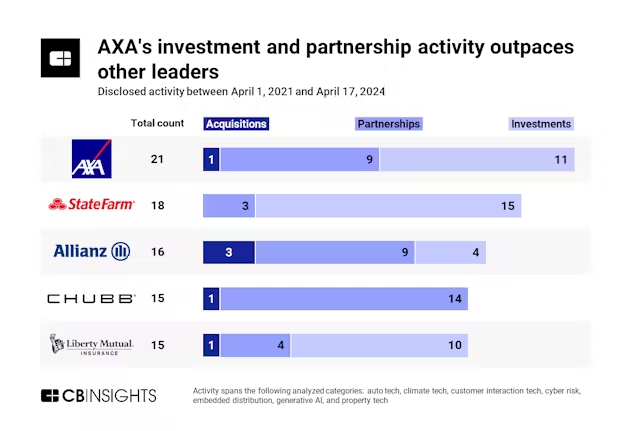

2.活動件数が多いのはアクサと米ステート・ファームだ。いずれも優先戦略を支えるコーポレートベンチャーキャピタル(CVC)投資に力を入れている。

3.大手による「生成AI」分野の取引や提携はまだほとんどない。つまり、どの損保にも先発優位を得るチャンスがある。

損保大手、「サイバーリスク」と「オートテック」を重視

経営陣によるサイバー関連の保険とリスクへの注目の高まりに伴い、今回分析した損保大手15社のうち11社が過去3年でサイバーリスク分野の取引や提携を実施していた。これはサイバー攻撃が高度化かつ頻発化し、サイバー市場が成長していることに基づいている。

さらに、サイバーリスク分野での買収・提携件数が最も多かった企業は4社(アクサ、アリアンツ、イタリアのゼネラリ、トラベラーズ)に上った。トラベラーズがコーバス・インシュランスを買収したほか、アリアンツXは22年7月、米サイバー保険大手コーリション(Coalition)のシリーズF(調達額2億5000万ドル)でリード投資家を務めた。

「オートテック」は自動運転車、テレマティクス(運転者の運転特性や走行距離を保険料に反映させた保険)など、自動車業界に関するテックだ。この分野への取引・提携件数は2番目に多かった。過去3年間にこの分野で動きがあった企業は9社に上った。背景には、運転手の安全性や価格リスクを改善するデータを保険会社に提供できるコネクテッドカー(つながるクルマ)の進化がある。

一方、「組み込み型販売」は21年4月以降、少なくとも3社が買収に動いた唯一の分野だった。アリアンツXは独シンプルシュランス(Simplesurance)を、米保険大手リバティー・ミューチュアルは米インシュランス・ポータル・サービシズ(通称フェッチ)を、トラベラーズは米トロブ(Trov)を買収した。金融サービス業界でも埋め込み型金融の導入が広がっている。

活動が活発なのはアクサとステート・ファーム

大手各社は主にテック企業との取引や提携を活用し、優先戦略を支えている。

例えば、アクサは21年4月以降のテック関連の取引・提携件数が21件と最も多く、オートテックとサイバーリスクでの活動が3分の2近くを占めている。

アクサは新たな戦略計画で、損害保険の成長の主なけん引役として「サイバーとエネルギー移行」を掲げている。このため、アクサとCVCによるオートテック、サイバーリスク、気候テックへの取引や提携は今後も続くだろう。

アクサのこうした分野での主な活動は次の通りだ。

・21年にスイスの個人向けのデジタルサイバー保険、シレンチオ(Silenccio)の過半数株を取得した。

・23年にフランスのケイロス(Kayrros)と山火事リスク管理システムで提携した。

・22年にフランスの自動車と歩行者のプラットフォームであるマイトラフィック(MyTraffic)の投資ラウンドを主導した。

ステート・ファームの過去3年の各テック分野の取引・提携件数は計18件で、アクサに次いで2番目に多かった。特にステート・ファーム・ベンチャーズは21年4月以降のオートテック投資16件のうち9件を占め、ステート・ファームは22年に米警備大手ADT セキュリティーサービスの株式15%を12億ドルで取得した。いずれもステート・ファームの自動車保険と損害保険の戦略を支えている。

3位はアリアンツ、4位はスイスのチャブとリバティー・ミューチュアルだった。

・アリアンツは買収が3件と大手15社で最も多かった。そのうちの2社、英イノベーション・グループ(Innovation Group)と英GTモーティブ(GTMotive)はオートテックを手掛けており、補償請求に関連するデータの収集が買収の狙いだ。

・チャブの提携14件のうち9件は、「組み込み型販売」の分野だった。これは同社が掲げる「直販とD2C(ダイレクト・ツー・コンシューマー)プラットフォームとの提携」など広範な販売チャネルに力を入れる方針に沿っている。

・リバティー・ミューチュアルの活動はほぼ全ての分野に及んでいるが「オートテック」と「不動産テック」が多い。

「生成AI(人工知能)」分野への出資や提携はほとんどなく、どの大手損保にも先発者優位を得るチャンスがある

生成AIへの関心は急上昇し投資も急増しているが、大手損保15社によるこの分野への取引や提携は比較的少ない。

大手15社による生成AI分野への投資4件のうち、3件はこの分野への注目が急激に高まる前の22年に実施された。

・アクサ・ベンチャー・パートナーズは企業向けアバター(分身)大手の米D-IDに投資した。

・リバティ・ミューチュアル・ストラテジック・ベンチャーズは保険向け生成AIモデルを提供する米ルーツ・オートメーション(Roots Automation)に投資した。

・ネーションワイド・ベンチャーズは保険引き受けに特化した生成AIツールを手掛ける米プランク(Planck)に投資した。

アリアンツが23年10月、顧客サービスや書類処理の大規模言語モデル(LLM)を提供する独コーデックスAI(Kodex AI)のシードラウンドに出資したのが残りの1件だ。

損害保険に関連する生成AIの提携を公表しているのは1社しかない。チャブは24年3月に保険金請求書類の処理を自動化する英サイトラ(Cytora)と提携した。

各社は生成AIを活用した顧客体験や業務フローの改善に取り組んでいるが、生成AIの導入には慎重な姿勢をとっている。

例えば、アリアンツと米プログレッシブはいずれも最新の年次報告書で、生成AIのリスクを指摘し、責任あるアプローチの必要性を主張している。一方、スイスのチューリッヒは最新の報告書で、生成AIはリスクとチャンスの両方をもたらすとして、引き受けや代理店支援などに生成AIを展開する計画を明らかにした。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。